M. JUAN SZABO / LUIS A. PACHECO

Desde que el fantasma de la recesión empezó a merodear la economía mundial, los mercados financieros han reaccionado con entendible precaución. En lo que va del mes de abril, las solicitudes de beneficios de desempleo en los EE.UU. han aumentado, lo que sugiere que ese mercado laboral se está ralentizando. Este elemento, aunado a las expectativas de aumentos adicionales en la tasa de interés por parte de la FED (Federal Reserve) y probablemente otros Bancos Centrales, ha sido suficiente para imprimir un sentimiento bajista en los mercados petroleros, que ya se encontraban en un balance inestable por la avalancha de noticias tanto positivas como negativas sobre la economía. El mercado determinó, por ahora, que una reducción en la demanda sirve para sobrecompensar la caída de los inventarios. Los analistas se enfocaron, especialmente, en los elementos indicativos de posible recesión, bajo la premisa de que es al año de la política restrictiva de la FED cuando las economías reflejan los cambios.

A todo evento, hacia adelante hay que tener en la mira algunas variables:

- Las reuniones de la FED y el Banco Central Europeo.

- El comportamiento de la producción de petróleo de Rusia.

- El nivel de repunte de la actividad económica china.

- La situación particular en Europa, con limitaciones en el sector manufacturero, pero dinámica expansión en el sector de servicios.

Al final de la tercera semana de abril, los mercados en general cerraron al alza, al igual que el precio del petróleo, que repuntó el último día con respecto a los bajos de la semana, pero con una caída de cerca de 2% para el mismo período.

La publicación de los inventarios de crudo en EE.UU. por parte de la Agencia de Información Energética (EIA por sus siglas en inglés), que normalmente mueve al mercado, mostraron una sensible baja, que esta vez fue ignorada por el mercado. Los analistas prefirieron enfocarse en el aumento de los inventarios de gasolina, rompiendo una tendencia a la baja de varias semanas. Este aumento es consistente con los preparativos del inicio de la temporada de verano, cuando los kilómetros recorridos por los usuarios se disparan.

La OPEP+ tiene sus manos llenas tratando de sostener un precio mínimo de 80 $/Bbl. Los recortes voluntarios de producción, y no tan voluntarios, han mantenido el precio cerca de ese piso, a pesar de que las reducciones resultaron mayores a las anunciadas. En el caso de Rusia, la reducción se ha ajustado a 700Mbpd, 200Mbpd mayor a la originalmente anunciada. Sospechamos que los anuncios tratan de esconder una caída efectiva en su capacidad de producción, producto de las sanciones.

Mientras los productores del Medio Oriente se alejan de la administración de Joe Biden, parece haber un movimiento incipiente para ir preparando el terreno con el objeto de revertir la curva de producción declinante de los últimos meses en las Cuencas de Shale Oil y Gas. En efecto, un leve incremento intersemanal en el número de taladros activos apuntala la incorporación de un número importante de cuadrillas de fracturamiento hidráulico, ambos factores necesarios para aumentar la incorporación de nuevos pozos. Esta actividad se suma al auge en las transacciones de Fusiones y Adquisiciones (M&A por sus siglas en inglés), lo cual tiende a permitir estrategias de crecimiento sin comprometer la disciplina de capital en las compañías.

Otro tema que ha ocupado las discusiones bipartidistas en EE.UU. es el de la reducción en las cifras en Reserva Estratégica de Petróleo (SPR, por sus siglas en inglés) y la posición un tanto inesperada de la administración Biden de no reponer los volúmenes extraídos. Unos 180 MMBls de petróleo fueron extraídos de las cavernas subterráneas de domos de sal que son utilizadas como depósitos de petróleo y que pueden ser drenadas mediante la inyección de agua. Debido a los volúmenes de agua que tuvieron que ser inyectados, se sospecha que las paredes de sal pudieron haber sido diluidas por el agua, comprometiendo su integridad.

Así las cosas, poniendo todos los elementos sobre la báscula, se puede concluir que las señales de recesión de las economías occidentales están siendo balanceadas por el crecimiento asiático. Las variables que mantienen limitado el suministro de petróleo se preservarán en sitio al menos hasta fines de año, conformando un mercado con volatilidad, pero protegido contra el “downside”.

Noticias Relacionadas a la Transición Energética

- ExxonMobil (NYSE: XOM) y Chevron (NYSE: CVX), las dos mayores compañías petroleras de EE.UU., están probando mezclas de gasolina renovable que, según dicen, podrían reducir las emisiones de los automóviles convencionales a niveles competitivos con los vehículos eléctricos. Estos combustibles, si estuvieran disponibles comercialmente, pudieran extender la vida útil del mercado de la gasolina como parte de la transición hacia combustibles más limpios. El combustible consiste en una mezcla de fluidos producidos principalmente de soya y otros materiales no fósiles mezclados con gasolina convencional. Este combustible puede usar las instalaciones actuales de distribución, estaciones de servicio y flota de automóviles de motores de combustión. Chevron dijo que su mezcla era más de un 40% menos intensiva en carbono que la gasolina tradicional, incluida la intensidad de emisiones de carbono en la fabricación del vehículo. Chevron y ExxonMobil divulgaron en los últimos días los resultados de las pruebas en las alianzas con el fabricante de automóviles Toyota, concluyendo que “la electrificación no es la única respuesta”.

- El Gobierno de Chile está tomando decisiones que afectan adversamente el mercado de minerales fundamentales en la transición hacia la electrificación y el vehículo eléctrico. El presidente de Chile, Gabriel Boric, el país con las mayores reservas de litio, anunció que nacionalizaría la industria de este metal esencial en las baterías de vehículos eléctricos. En la misma dirección general, el gobierno del presidente Boric indicó que quiere aumentar las regalías aplicables a la minería de cobre. Las empresas mineras BHP y Antofagasta han advertido contra el aumento que llevaría la carga impositiva general de la minería del cobre, en el productor número 1 del mundo, al 48%, obstaculizando nuevos proyectos según esas compañías.

- Un comité de la Cámara de Representantes de EE.UU. votó a favor de restablecer los aranceles sobre los paneles solares fabricados en cuatro países del sudeste asiático, y sometió la resolución a votación de la Cámara en pleno. El presidente Biden había suspendido las tarifas en junio pasado, como parte de su política de transición hacia energía limpia. La propuesta de la Cámara de Representantes tiene como objetivo apoyar a los fabricantes nacionales de paneles solares, a quienes les ha costado competir con paneles baratos fabricados en el extranjero, a menudo por empresas chinas; los usuarios estadounidenses se han pronunciado en contra de la derogación. La resolución fue aprobada por el comité de Medios y Arbitrios de la Cámara de Representantes por 26 a 13. Sin embargo, la medida no cuenta con suficiente apoyo para anular un veto de Biden.

Venezuela

Proliferan las acusaciones, nuevas y viejas, nacionales e internacionales, que involucran a personeros de PDVSA, ministerios, poder judicial, legisladores, autoridades del Gobierno Central y Regional, grandes “traders” internacionales e intermediarios sin reputación. Las acusaciones se relacionan con las formas poco convencionales de vender crudo y productos, así como el manejo de la carga de los tanqueros y el transporte subsiguiente. También se mencionan las inusuales formas de pago y compensación, incluyendo pagos en efectivo y criptomonedas.

En este “Lava Jato” caribeño ya hay más de 60 detenidos, un número elevado de órdenes de detención han sido libradas y casi 200 allanamientos. Tristemente, uno de los detenidos, Leoner Azuaje, murió estando detenido.

Por otro lado, la campaña para presionar a EE.UU. a levantar las sanciones que pesan sobre algunos miembros del régimen y algunas de las instituciones oficiales, en particular PDVSA, se ha intensificado. En este sentido, el presidente de Colombia, Gustavo Petro, ha tomado interés personal. En parte por la identificación ideológica con su vecino, pero principalmente porque una mejora económica de Venezuela aliviaría las presiones sociales y financieras que el flujo constante de refugiados representa para su país.

Bajo el sistema de liberalización progresiva de sanciones que el Departamento del Tesoro de EE.UU. había ideado para el caso venezolano, basado en avances tangibles en el proceso de negociación en México, al menos dos licencias fueron emitidas por la OFAC: una a favor de Chevron y la otra al Gobierno de Trinidad y Tobago, esta última relacionada con el desarrollo de gas costa afuera en Venezuela. Otras licencias han sido solicitadas a la OFAC, pero, dada la situación de paralización de las negociaciones, no han sido emitidas.

En todo caso, bajo las condiciones actuales de la licencia de Chevron, Venezuela volvió a la lista de suplidores de crudo a EE.UU. Para abril, parece que Venezuela ocupará la posición Nº 12 entre los mayores suplidores internacionales.

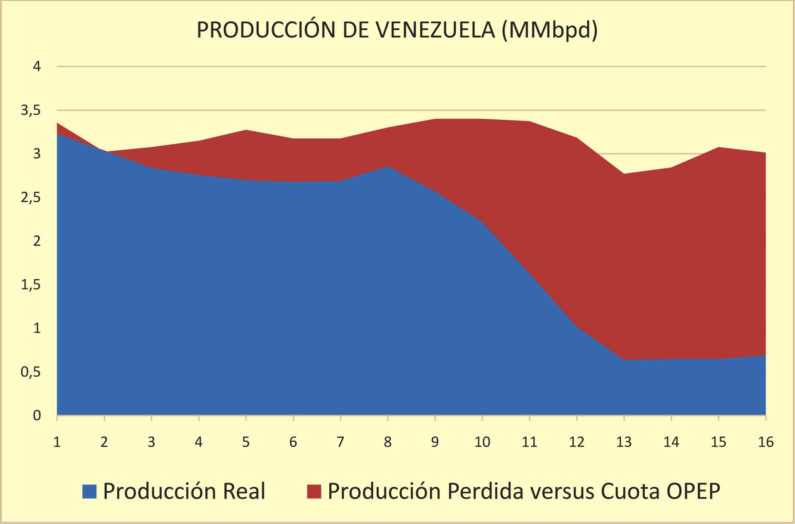

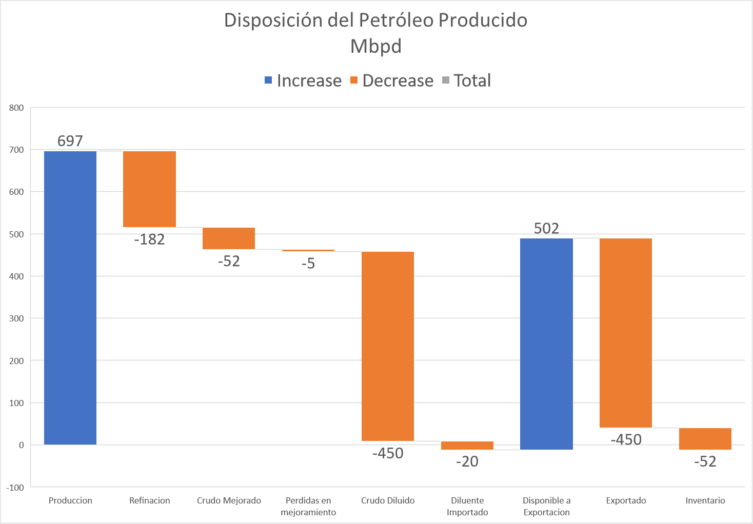

Las actividades de reducción de la producción diferida desplegadas por Chevron a través de las empresas mixtas (EM) que opera, han permitido que la producción venezolana se acerque a 700Mbpd y se mantenga relativamente constante. Chevron actualmente produce unos 106 Mbpd y exporta 113 Mbpd a EE.UU. e importa alrededor de 50 MBPD de nafta pesada para su cómo diluente, toda vez que los crudos provenientes de la Faja Petrolífera del Orinoco son mejorados o mezclados con crudos livianos y diluentes. Esto complementa una exportación total de unos 480 Mbpd destinados a China, Cuba y España.

El ministro de Petróleo iraní, Javad Owji, visitó Venezuela y se reunió con su homólogo venezolano, firmaron acuerdos relacionados con la cooperación entre los dos países y particularmente relacionado con el Complejo Refinador Paraguaná, el cual ha estado operando a medias no obstante la presencia del personal iraní; no se ha logrado producir suficiente gasolina para satisfacer el mercado interno.

El 10 de abril de este año, la Oficina de Control de Activos Extranjeros del Departamento del Tesoro (OFAC, por sus siglas en inglés) emitió la Licencia General 5K, la cual reemplaza la Licencia General 5J. El efecto práctico es extender la protección sobre los activos de CITGO hasta el 20 de julio de 2023 a efectos de las demandas judiciales asociadas a los llamados Bonos PDVSA 2020. Esto pone una presión adicional para seguir buscando y obtener una solución negociada a esta delicada situación, en un período perentorio.

—

*M. Juan Szabo, Analista Internacional.

*Luis A. Pacheco, non-resident fellow at the Baker Institute Center for Energy Studies.

—

*La ilustración inicial fue generada por IA con DALL-E, realizada por Luis A. Pacheco, es cortesía del autor al editor de La Gran Aldea.

—

*La ilustración interna fue generada por IA con DALL-E, realizada por M. Juan Szabo, es cortesía del autor al editor de La Gran Aldea.