M. JUAN SZABO / LUIS A. PACHECO

Esta última semana, el precio del petróleo repuntó en forma explosiva en respuesta a la sorpresiva decisión de la OPEP+ de recortar producción. Sin embargo, desde entonces los precios han mantenido una relativa estabilidad alrededor de los 84 – 85$/BBL (Brent), influenciado por la recurrente amenaza de una recesión económica, esta vez reforzada por el incremento en el precio del petróleo, el aumento en la creación de puestos de trabajo y baja del índice de desempleo en EE.UU., catalizadores que refuerzan la continuación de la política restrictiva de los bancos centrales. En dirección contraria, los inventarios de petróleo continuaron bajando, particularmente en Estado Unidos y la actividad económica China mostró signos de crecimiento en las últimas semanas.

El recorte de producción anunciado por la OPEP+ a última hora del domingo 2 de abril, aparentemente sorprendió al mercado y a los analistas, haciendo subir el precio del crudo casi instantáneamente en 5 dólares/Barril. Vale la pena analizar con mayor detalle si la reacción corresponde a fundamentos físicos o más bien es producto de la percepción de un mercado tomado por sorpresa. Nosotros pensamos que el tamaño del aumento es desmesurado en este momento, pero que a medida que los mercados perciban que el suministro es incapaz de satisfacer la demanda durante el resto del año, representarán algo más cercano a esa realidad.

La OPEP+ anunció que reduciría la producción de petróleo en 1,66MMbpd (millones de barriles por día) a partir de mayo 2023, incluyendo el recorte previamente anunciado por Rusia, lo cual no es un recorte sino un ajuste a su producción real, la cual corresponde a 700 Mbpd por debajo de la cifra que se venía reportando. Los demás países que ofrecieron “recortes voluntarios” son: Arabia Saudita 500Mbpd, Iraq 211Mbpd, EAU 144Mbpd, Kuwait128Mbpd, Kazajistán 78Mbpd, y otros menores.

Sin embargo, con excepción de Arabia Saudita y los EAU, cuya lógica de reducción es el retener una capacidad ociosa para poder reaccionar ante una eventualidad y ejercer el control del mercado, los recortes asociados a los otros países corresponden a su inhabilidad de producir sus cuotas; en la mayoría de los casos por subinversión crónica en su capacidad de producción.

La decisión de la OPEP+ tiene varias aristas. A simple vista, lo que busca es ajustar los volúmenes de producción a las capacidades reales de los miembros del cartel, incrementar los precios para fondear la agenda 2030 de Arabia Saudita y lanzarle un salvavidas a Rusia en su colapso económico. Por otra parte, los sauditas dan señales claras que sus estrategias se están distanciando de Occidente, ya sea por su interés en formar parte de la esfera China, o por la molestia con las estrategias desplegadas por EE.UU. -por ejemplo su decisión de no rellenar la Reserva Estratégica de Petróleo (SPR por sus siglas en inglés) cuando el precio lo hacía atractivo.

Otra interpretación adicional es que el anuncio de la OPEP+ fue hecho de manera inesperada con el objeto de tomar desprevenidos a los especuladores de los mercados de barriles de papel, que habían apostado a la erosión de los precios futuros empujando el mercado hacia abajo. También la ramificación de los recortes de la OPEP+, liderada por Arabia Saudita, es poner en jaque a la administración de EE.UU., al sumar el distanciamiento del Oriente Medio al tortuoso cortejo de Estados Unidos al régimen de Venezuela que, por ahora, no vislumbra resultados de importancia.

El real distanciamiento del Medio Oriente de la esfera occidental y la ambigua estrategia de los EE.UU. frente al régimen de Venezuela como suplidor confiable, debe obligar al gobierno norteamericano a revisar su estrategia energética. En particular, modificar su discurso de cara a los productores locales y promover el desarrollo del potencial de las cuencas de “shale oil” (petróleo de esquisto) en su propio terreno. Después de haber agotado una parte significativa de la SPR, el desarrollo del “shale oil” luce como la mejor estrategia para mitigar el control del mercado que trata de imponer la OPEP+.

En resumen, la confirmación de la posición dominante de Arabia Saudita y la OPEP+ le ha puesto un piso a los precios petroleros, probablemente cerca 80$/BBL en términos del crudo Brent, y con un techo solo limitado por el desenvolvimiento de la economía mundial y/o un acuerdo entre la OPEP+ y China (e ¿India?). Varios bancos de inversión pronostican precios por encima de los 100$/BBL, por ahora.

Las estadísticas de la Agencia Internacional de la Energía (IEA por sus siglas en inglés) para el 2022 han sido publicadas, y no hay duda de que la búsqueda de seguridad energética colocó a la transición energética en un segundo plano, en gran parte por los esfuerzos exitosamente realizados por Europa para liberarse de las dependencia de la energía rusa, y también por la crisis energética que tuvo que ser abordada tomando en cuenta los múltiples efectos de la invasión rusa a Ucrania.

Los esfuerzos en desarrollar fuentes renovables de energía sirvieron para mitigar, en buena medida, el aumento global de las emisiones de CO2, que sin el desarrollo de fuentes alternas habría sido casi tres veces mayor que las registradas al cierre del 2022. El crecimiento de la energía solar, eólica, baterías EV, bombas de calor y eficiencia energética, evitaron 550 MMT de emisiones.

Venezuela

Los dos temas que han acaparado el quehacer venezolano han sido poco felices. En primer lugar, la develación de una supuesta conspiración para robar los dineros públicos que gira principalmente alrededor de PDVSA y sus ventas de crudos y productos, pero que muchos sostienen está siendo utilizada como mampara para una purga política. En segundo lugar, el dictamen de la Corte Internacional de Justicia (CIJ) mediante la cual se declaró con jurisdicción sobre una larga disputa fronteriza entre Guyana y Venezuela. Este caso, que se venía manejando como un tema trascendental de soberanía desde hace décadas, y que la diplomacia de Hugo Chávez puso en el congelador, presuntamente por petición de Fidel Castro y los interés de control sobre los países del CARICOM, recalienta el discurso político en lo que ya es una época electoral.

Ambos temas solo tocan tangencialmente los resultados petroleros nacionales, excepto la posible paralización en actividades que genera las acusaciones, detenciones y allanamientos alrededor del mundo petrolero y financiero.

En el aspecto operativo, el martes 4 de abril se registró una explosión en la planta de extracción de San Joaquín del municipio Anaco, estado Anzoátegui. La explosión se produjo específicamente en la tubería de gas de la línea que alimenta a la ciudad de Puerto La Cruz.

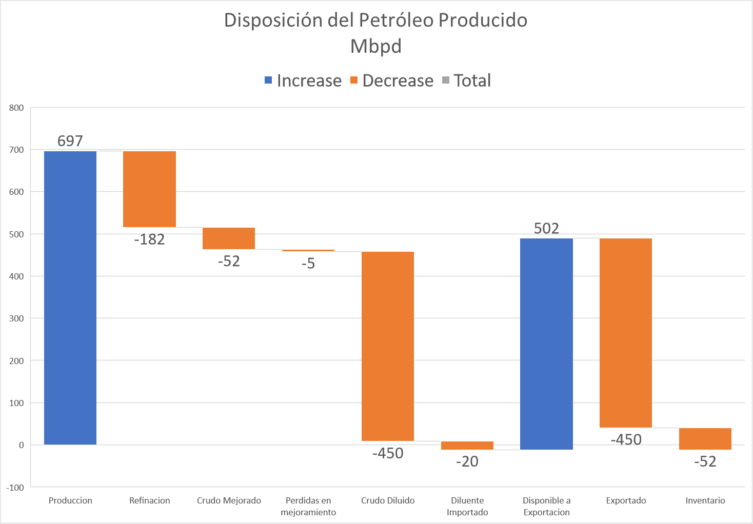

En cuanto a la producción (exdiluente) para abril se situó en 697Mbpd de los cuales 101Mbpd corresponden a las empresas mixtas (EM) manejadas por Chevron, -en línea con la producción del mes anterior.

La refinación continuó rezagada con respecto al mercado interno principalmente en lo que respecta la gasolina, que escasea en todo el país. El combustible residual, en gran medida, fue enviado a Cuba, donde están atravesando una emergencia energética en todos los combustibles.

La exportación ha sido reportada por diversas fuentes con resultados que varían considerablemente. Nuestros cálculos indican que la exportación de crudo fue de unos 450Mbpd mientras que la exportación de productos, principalmente fuel oil fue de 112Mbpd. De los 450Mbpd exportados 118Mbpd corresponden al petróleo crudo que Chevron comercializó en el PADD 3 en EE.UU., de los cuales, a su vez, 104Mbpd fueron crudo producido por las EM de Chevron y el resto diluente importado.

De manera que la disposición del crudo producido se distribuyó entre consumo local en refinación y crudo disponible a exportación. La exportación real fue el agregado de crudo mejorado en PetroPiar (Hamaca), mezcla de crudo con diluente y crudo liviano (Merey), y crudo Boscán, quedando 1,6MMBBLS que engrosaron los inventarios.

—

*M. Juan Szabo, Analista Internacional.

*Luis A. Pacheco, non-resident fellow at the Baker Institute Center for Energy Studies.

—

*La ilustración, realizada por Luis A. Pacheco, es cortesía del autor al editor de La Gran Aldea.

—

*El gráfico fue facilitado por el autor, M. Juan Szabo, al editor de La Gran Aldea.

No comments:

Post a Comment