EL TALADRO AZUL

Publicado en La GRAN ALDEA. Junio 27, 2023

M. JUAN SZABO / LUIS A. PACHECO

Justo cuando el mercado petrolero comenzaba a animarse a la idea de que un gran paquete de estímulo por parte de Beijing impulsaría la demanda del mayor importador de crudo del mundo, los precios del petróleo se han visto afectados después de que la realidad decepcionara. Los mercados han dado un vuelco después de que el Banco Popular de Chinarecortara dos tasas interés de referencia en apenas 10 puntos básicos cada una, considerados demasiado pequeños para marcar la diferencia.

La recuperación económica de China no ha cumplido con las expectativas, y la emoción inicial en los mercados petroleros se ha visto mermada por una realidad menos positiva. La recuperación industrial de China no ha estado a la altura, y le ha ido peor que a los sectores orientados al consumidor.

En el otro lado del mundo, la historia es algo diferente, aunque el impacto sobre el mercado haya sido igual. El Banco de Inglaterra sorprendió a muchos aumentando las tasas de interés de 4,5% a 5%, lo que avivó los temores de recesión en Europa. Esto no fue un incremento en solitario, ya el Banco Central Europeo (BCE) había anunciado un incremento de 0,25%, y los bancos de Noruega y Suiza subieron las tasas de interés el mismo día que en Inglaterra. La Reserva Federal en EE.UU. (FED) advirtió que se pueden esperar dos aumentos adicionales para el resto del año. La estrategia de los bancos centrales, y las consecuentes proyecciones macroeconómicas, han socavado la confianza en las proyecciones de demanda de petróleo y empujaron a los precios hacia abajo.

Estamos en presencia de una anomalía petrolera. Por un lado, la percepción del mercado petrolero se deteriora en respuesta a la expectativa de una potencial recesión que tarde o temprano los Bancos Centrales convertirán en una recesión extendida, como el mecanismo de doblegar la inflación. Por el otro lado, ese mismo mercado observa que, por ahora y en el futuro previsible, los inventarios mundiales de crudo están bajos y con una tendencia a reducirse, una situación que se puede tornar crítica si tomamos en cuenta que los consumos actuales son los más altos históricos. Estos dos efectos: sentimiento negativo e inventarios críticos en paralelo, colocan al mercado petrolero en lo que algunos llaman “disonancia cognitiva”1.

Suministro Global

Los suministros No-OPEP+ siguen sin mostrar incrementos. EE.UU., el mayor de los productores, sigue cediendo terreno al experimentar una nueva reducción de taladros activos, -6 esta semana (71 menos que hace 12 meses). El segundo en nivel de producción, Brasil, se encuentra en una meseta a 3,2 MMbpd, con una declinación que no podrá contrarrestar hasta que los taladros recién agregados comiencen a generar potencial de producción adicional, estimado para finales del primer trimestre de 2024.

Por el lado de la OPEP+, el único cambio previsible es el recorte de 1,0 MMbpd anunciado por Arabia Saudita para julio, cuyo efecto podría ser neutralizado con los inventarios flotantes que mantienen en las costas de Egipto. De manera que no se observan mayores cambios programados, aunque el comienzo de la temporada de huracanes en el Golfo de México, así como los inesperados eventos en Rusia, podrían generar interrupciones temporales en la producción petrolera.

Un análisis de la actividad de taladros2 revela que los pocos países que muestran un incremento en actividad están más que compensados con las bajas en otras regiones, el resultado neto es de una reducción de 18 taladros en lo que va de año.

Más cercano en la región, Ecuador se someterá a votación legislativa para prohibir la producción en uno de sus principales bloques petroleros. Según encuestas, la ley tiene una alta posibilidad de ser aprobada en agosto 2023. Se trata del bloque 43-ITT en la región amazónica de Yasuní3, donde la petrolera estatal Petroecuador inició en 2016 las operaciones de producción, que incluye los campos Ishpingo, Tambococha y Tiputini (ITT). De aprobarse la iniciativa legislativa, Ecuador reduciría su producción en unos 60 Mbpd, que representa una merma del ingreso petrolero de más de 1,0 MMM$/año.

La culminación del gasoducto para transportar el gas de Vaca Muerta desde el sur de Argentina, podría poner en el mercado unos barriles adicionales de petróleo en el mercado, ya que buena parte del gas a transportar es asociado a la producción del petróleo. Sin embargo, como a menudo es el caso en actividades estatales, ahora que hay infraestructura, no hay pozos.

Demanda Global

La demanda global continúa en cifras de 101 MMbpd y no ha mostrado los signos de reducción que uno esperaría dada la expectativa de una recesión inducida por las subidas de tasas de interés: el mercado ha tardado en digerir o creer esas señales. Aunque China ha mantenido su ritmo de importación de crudo, parece que parte de esos volúmenes está siendo almacenado en su reserva estratégica, ya que la demanda interna de combustibles está por debajo de los estimados.

Los Países Bajos, después de mucha discusión, anunció una fecha definitiva de cierre del yacimiento de gas más grande de Europa, Groningen: el 1º de octubre de este año. El reemplazo de este gas en Europa vendrá de mayores importaciones de LNG y del incremento en la demanda de crudo. La demanda de combustible de aviación, al igual que la demanda petrolera para su transformación en productos petroquímicos, se mantiene fuerte y con tendencia a crecer, tanto en Asia como en Norte América.

Los fundamentos: ecuación demanda/suministro

De todo lo anterior, podemos inferir que, por ahora, los precios se mantendrán volátiles reaccionando a una especie de “ping-pong” entre la realidad del mercado físico y la emoción inducida por las noticias emergentes.

Durante la semana, los precios del Brent y WTI llegaron a mínimos de 72 $/bbl y 68 $/bbl, respectivamente, pero el viernes los precios experimentaron una recuperación de 2 $/bbl y 1,5 $/bbl para el Brent y WTI respectivamente.

Finalmente, a pesar de que la crisis político-militar en Rusia se desinfló rápidamente, la situación todavía puede desembocar en inestabilidad que contagie al mercado en general y al energético en particular. No olvidemos que la producción de petróleo y gas de Rusia es piedra angular del sistema energético mundial.

Venezuela

Política y Economía: Las situaciones y eventos de esta semana que mayor repercusión tuvieron en el campo político/económico que podrían repercutir en el devenir de la industria de los hidrocarburos son:

- El régimen de Maduro continúa negándose a volver a negociar con la oposición en México.

- La renuncia de todos los integrantes del Consejo Nacional Electoral (CNE), bajo presión del régimen venezolano, debilita aún más la legitimidad de cualquier proceso electoral hacia adelante.

- Roger Carstens, enviado especial de EE.UU. para asuntos de rehenes, visitó una vez más a Venezuela. Su presencia, y otras visitas recientes de importantes tenedores de deuda venezolana, podrían indicar que hay conversaciones entre las administraciones de EE.UU. y el régimen en Venezuela, destinadas a levantar la sanción que impide las transacciones de bonos de deuda soberana y de PDVSA, a cambio de la liberación de algunos presos políticos.

- El Banco Central de Venezuela (BCV) confirmó que, durante los primeros 5 meses de 2023, la inflación ha llegado al 100%.

- Durante el mes de junio el bolívar ya ha perdido 5% de su valor en el mercado paralelo, alimentando la inflación y el deterioro del poder adquisitivo de la población.

Hidrocarburos

Producción:Durante los últimos meses la producción de crudo se ha estabilizado, afectada únicamente por cortes en el suministro eléctrico, incluyendo la explosión de una subestación de PDVSA en Bachaquero, estado Zulia que afectó algunos campos en la Costa Oriental del Lago de Maracaibo: Barúa, Motatán y Franquera.

Se reportó una explosión en el Centro de Operaciones Tejero (COT), en Punta de Mata, estado Monagas, donde se procesa y comprime tanto crudo liviano como gas, por lo que la producción de ambos podría verse afectada negativamente, además del aumento en venteo y quema de gas. Aguas abajo, se podría reducir el procesamiento o paralizar la Refinería de Puerto la Cruz, o reducir la capacidad para mezclar crudo Merey 16. La información ha sido demasiado escasa para evaluar completamente los daños y sus consecuencias.

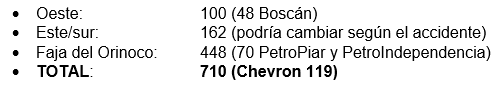

En suma, la producción promedio para junio parece ser de 710 Mbpd. La distribución geográfica de la producción, mostrando entre paréntesis la contribución de Chevron, se presenta en el siguiente cuadro en miles de barriles por día (Mbpd):

La producción de las empresas mixtas (EM) gestionadas por Chevron ha alcanzado el nivel razonable que se espera, considerando que no se permiten inversiones bajo la Licencia General OFAC (GL41) hoy en vigor. La ampliación esperada de la licencia no se ha producido debido a la suspensión del proceso de negociaciones en México. La producción en occidente muestra cierto repunte con la activación de pozos en el Campo Franquera.

Los taladros de perforación activos en el país aumentaron a 2, ambos operando para PetroMonagas. Están perforando y entubando pozos de superficie en tándem. Las personas cercanas a las operaciones informan que ambas unidades se encuentran en malas condiciones mecánicas, operando solo el 20% del tiempo.

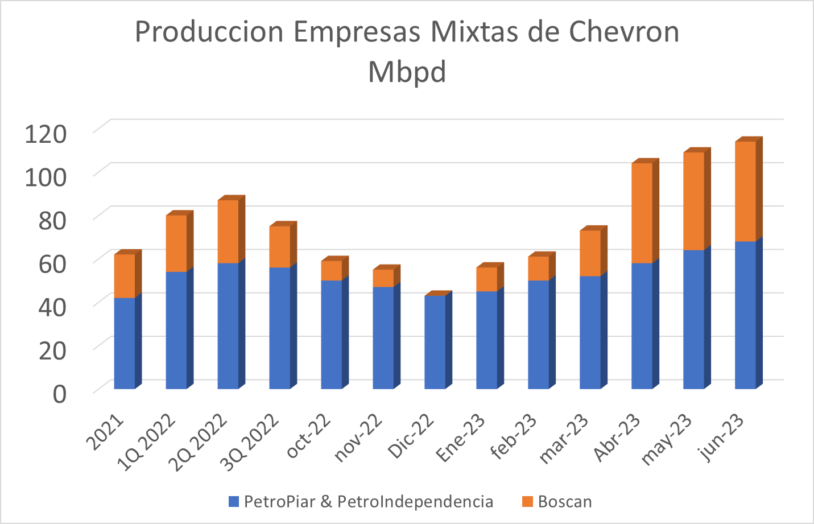

Caso Chevron: Un análisis más detallado de los niveles de producción de Venezuela en los últimos años, con énfasis en los últimos ocho meses, justo antes de que se otorgará la Licencia General 41, permite concluir que el principal elemento en el crecimiento de la producción durante el periodo ha sido la gestión de producción en Campo Boscán, además de los esfuerzos de la multinacional petrolera para reducir la producción diferida4en PetroPiar y PetroIndependencia, en la Faja Petrolífera del Orinoco.

Como se puede ver en el gráfico, durante los primeros 9 meses de 2022, el Campo Boscán producía volúmenes variables, entre 25 y 55 Mbpd, sujeto principalmente a los vaivenes del mercado de asfaltos en el Lejano Oriente, a donde se destinaba la producción. Durante las negociaciones de los términos de la GL41, el campo fue cerrado y retornó a la producción una vez emitida la Licencia por la OFAC, llegando a una producción cercana a 50 Mbpd, igual a su producción antes del cierre “estratégico”.

Las empresas mixtas (EM) en la Faja del Orinoco recibieron un tratamiento diferente. La disminución en la producción anterior a 2023 fue leve como resultado de la reducida actividad de mantenimiento, posiblemente para mantener operativo al Mejorador en Jose. Una vez recibida la licencia la recuperación fue paulatina ya que no se trataba solo de abrir válvulas, sino que requería de actividad de servicio y reparación que solo comenzaron después de la concesión de la licencia, complicado además por problemas con el yacimiento: la creciente invasión de agua en algunos sectores del bloque de explotación asignado a PetroPiar.

Refinación:El sistema de refinación venezolano ha procesado 230 Mbpd de crudo y productos intermedios. La mayor parte a través de las Refinerías de Paraguaná (Amuay y Cardón), donde los continuos problemas operativos en las unidades de craqueo catalítico5(FCC) han limitado la cantidad y calidad de las gasolinas suplidas al mercado interno, y solo se ha producido una nafta mejorada con productos del reformador.

La Refinería de Puerto la Cruz ha estado funcionando y produciendo volúmenes reducidos de gasolina y diésel, limitada por la disponibilidad de materia prima; podría verse afectada a corto plazo por el accidente en El Tejero que restringirá la disponibilidad de crudo liviano. Aunque se anunció, otra vez, la puesta en marcha de la Refinería El Palito, esa operación no ha podido ser estabilizada. Hasta donde sabemos, no se ha entregado ningún producto para el mercado local, aunque se recibió un cargamento de nafta mejorada de Paraguaná, posiblemente para la puesta en marcha de la FCC o para distribuir como gasolina en el centro de Venezuela.

El presidente de la compañía de ingeniería iraní (NIOEC: por sus siglas en inglés), Farhad Ahmadi, a cargo del proyecto de recobrar la refinería, anunció que El Palito estará operando a capacidad en unos dos meses, después que concluyan los trabajos de reparación. PDVSA no ha hecho pronunciamiento oficial.

La escasez de gasolina disminuyó un poco en lugares como Caracas y Valencia, aunque sigue siendo crítica y se ve agravada por los cargamentos a Cuba, y al flujo de contrabando hacia Colombia, que no ha cesado a pesar de la poca disponibilidad. Se espera que en unos días llegue a Venezuela un cargamento de gasolina iraní.

Exportaciones: Parece que junio cerrará con exportaciones de alrededor de 500 Mbpd de crudo. Aunque una cantidad de embarcaciones están fondeadas cerca del Terminal de Jose, la limitación es la capacidad de carga. Las exportaciones realizadas y programadas para junio se muestran a continuación:

- Se canjearon 36 Mbpd bajo el acuerdo ENI/Repsol.

- Se enviaron 30 Mbpd a Cuba.

- Se estiman 132 Mbpd bajo la Licencia Chevron a PADD 3, en EE.UU.

- 302 Mbpd en tanqueros hacia el Lejano Oriente: 70 Mbpd a través de “swaps” iraníes y 232 Mbpd a través de intermediarios, ambos con destino final China.

Adicionalmente, se exportaron alrededor de 75 Mbpd de fueloil a Cuba y Singapur.

Ingresos: De los 575 Mbpd de crudo y productos exportados en el mes de junio, solo 374 Mbpd generan ingresos en divisas y se estima le reportarán al régimen venezolano 514 MM$.

—

(1)La disonancia cognitiva describe el estrés mental y la incomodidad que experimenta un individuo que se enfrenta a dos observaciones verdaderas, pero aparentemente contradictorias.

(2)https://rigcount.bakerhughes.com

(3)Durante el gobierno del presidente Rafael Correa (2007-2017) hubo una iniciativa fallida para no desarrollar los recursos del subsuelo a cambio de financiamiento internacional.

(4)Producción diferida: Es el volumen de crudo que por diversas razones no se produce de acuerdo al potencial de producción esperado, en un determinado momento.

(5)https://es.wikipedia.org/wiki/Craqueo_catalítico

—

*La ilustración generada utilizando Midjourney, realizada por Luis A. Pacheco, es cortesía del autor al editor de La Gran Aldea.

—

*M. Juan Szabo, Analista Internacional.

*Luis A. Pacheco, non-resident fellow at the Baker Institute Center for Energy Studies.

No comments:

Post a Comment