EL TALADRO AZUL

M. JUAN SZABO / LUIS A. PACHECO |

Publicado en La Gran Aldea. Julio 4, 2023

El mercado petrolero siempre reactivo, tanto a las buenas como a las malas noticias, pareciera estar transitando, ante las cambiantes y muchas veces contradictorias señales de la economía mundial, en un laberinto de precios de compleja resolución. Se sigue repitiendo la dinámica de las últimas semanas. ¿Se trata de la oferta o se trata de la demanda? El mercado se debate entre, por un lado lo que a veces luce como una cruzada de los bancos centrales para ralentizar el crecimiento económico; y, por el otro, una continua declinación de la capacidad global de producción de crudo a pesar de que hay señales de una demanda robusta; una contienda en la que ninguna de las partes tiene una clara ventaja.

Pero resulta que las dos tendencias no son independientes entre sí. Cuanto más se suban las tasas de interés para limitar el crecimiento económico e indirectamente reducir la demanda de petróleo, reflejada en precios más bajos, menores serán los niveles de inversión, socavando la capacidad de reacción del lado de la oferta, lo que debería conducir a precios más altos.

En esta confusa lógica de mercado la lenta recuperación de la economía China, que genera una menor demanda petrolera y presiona a la baja los precios del petróleo, pudiera frenar en algo la agresiva política monetaria de los bancos centrales. En el escenario de lógica circular en el que nos desenvolvemos, la caída de 9,6 MMbbls en los inventarios de crudo, acompañado de una reducción adicional de taladros activos (-8) en EE.UU., proporcionó apenas un incremento modesto de los precios petroleros.

Para hacer el panorama aún más complejo, EE.UU., la economía más grande a nivel mundial, muestra cifras petroleras que difícilmente señalan una inminente recesión:

- Las exportaciones de EE.UU. alcanzaron 5,338 MMbpd, por encima de los 4,543 MMbpd de la semana pasada y de los 3,572 MMbpd de hace un año. Este es un cambio de 17,50% desde la semana pasada y 49,44 % desde hace un año.

- Las existencias de gasolina y destilados de EE.UU. cayeron 7% y 14% frente al promedio estacional de 5 años.

- La demanda total de petróleo promedió 20,2 MMbpd, 1,3% más que en el mismo período del año pasado; solamente la demanda de gasolina llegó a 9,4 MMbpd, 4% superior al año pasado.

- La utilización de combustible de aviación aumentó un 9,6% en comparación con el mismo período del año pasado, los viajes aéreos en el mundo están alcanzando los máximos históricos, a punto de superar los niveles prepandemia.

Una “recesión” muy sui géneris sin duda.

El suministro de crudo seguirá reduciéndose significativamente: en Estados Unidos por declinación de los yacimientos y falta de inversión; en Arabia Saudita por un recorte voluntario que podría prolongarse en el tiempo1; y Libia parece estar encaminándose a un cierre masivo por agitación política. La OPEP+ continúa con su extraño silencio ante lo que, por ahora, ha sido el fracaso de su estrategia de recortes de producción.

Al cierre del mercado el viernes, el crudo Brent, negociado en Londres, subió un 0,8%, a 75,4 $/bbl en la semana, una ganancia del 1,5% en el mes; en lo que va de año ha perdido casi 6% de su valor. El crudo WTI, que cotiza en Nueva York, subió un 1,4% en la semana y un 0,8% en el mes. Pero en lo que va de año muestra una pérdida de casi 3,5%. En el mercado del gas natural los precios, luego de dispararse a niveles inesperados por la invasión rusa a Ucrania y las respuestas sancionatorias de Europa, han vuelto a sus niveles de pre-invasión, cercano a los 3 $/MMpc (millones de pies cúbicos).

Esta “normalización” resulta de la sustitución ordenada de buena parte de los volúmenes de gas natural ruso, que prácticamente monopolizaba el mercado europeo. La redistribución de las fuentes de suministro: mayores compras de gas natural licuado (LNG: por sus siglas en inglés), mayores compras de gas natural de África y Medio Oriente, un invierno suave, diversificación a nuclear, renovables y carbón, han logrado llenar el vacío que creó la crisis energética en el 2022. Al final del día, el suministro de gas natural ruso ha caído a una quinta parte de lo que fuese, principalmente exportado a China a través del gasoducto “Poder de Siberia”. Rusia también ha tenido que maximizar el consumo interno de gas natural, y liberar hidrocarburos líquidos exportables.

En este contexto, las noticias desde Noruega, a veces paradigma de país petrolero liderando la transición energética, hacen mucho sentido. Según Reuters, el gobierno noruego aprobó seguir adelante con el desarrollo 19 campos de petróleo y gas, con inversiones superiores a los 18.510 millones de dólares, parte de la estrategia del país para extender la producción en las próximas décadas.

El gobierno Noruego, en respuesta a las críticas desde el sector ambientalista a estas decisiones, dice que los recursos de petróleo y gas de Noruega son esenciales para la seguridad energética de Europa y serán necesarios en las próximas décadas. Un ejemplo del difícil balance entre la descarbonización y las realidades del sistema energético mundial.

Finalmente, si nos preguntamos cómo sigue avanzando la transición energética, algunos números globales arrojan luces sobre el proceso:

- La participación de los combustibles fósiles en la demanda mundial de energía primaria cayó ligeramente de 82,3% en 2021 a 81,8% en el 2022.

- La participación de las energías renovables aumentó de 6,7% en 2021 a 7,4% en 2022, un aumento concentrado en los países desarrollados y China.

Transición Energética

¿Por qué no nos morimos de frío? En 1824, Jean-Baptiste Joseph Fourier, un matemático y físico francés, de recuerdo ingrato para todos los que han estudiado cálculo avanzado, publicó un trabajo titulado “Remarques générales sur les températures du globe terrestre et des espaces planétaires” (Investigaciones sobre las temperaturas del globo terrestre y los espacios planetarios). En ese trabajo, Fourier postuló que la atmósfera de la Tierra actuaba como un “velo” que atrapaba parte del calor solar. Así le daba respuesta inicial a la pregunta de por qué el planeta no es tan frío como el espacio alrededor de él.

Fourier utilizó experimentos y cálculos matemáticos para demostrar que la atmósfera era transparente a la radiación solar de onda corta, pero opaca a la radiación infrarroja de onda larga emitida por la Tierra. Esto implicaba que una fracción del calor absorbido por el planeta no retornaba directamente al espacio, sino que se mantenía atrapado en la atmósfera, generando un aumento de temperatura global. Sin embargo, Fourier no llegó a proponer cuál era la fuente de esa absorción.

Fue John Tyndall (1820-1893), físico irlandés, quién identifico por vía experimental ese mecanismo al determinar las propiedades de absorción de radiación infrarroja de varios gases (1829): nitrógeno, oxígeno, vapor de agua, dióxido de carbono, ozono y metano. Su principal resultado fue que los principales gases de la atmósfera, el oxígeno (21%) y el nitrógeno (78%), no tenían una absorción significativa, mientras que el vapor de agua era el responsable de absorber y el emisor más fuerte de radiación infrarroja.

El lector avezado se dará cuenta de que ni el CO₂ ni el metano jugaban un rol importante en el modelo de Tyndall, que atribuía al vapor de agua el mayor efecto de calentamiento. Aunque pequeñas cantidades de hidrocarburos y CO₂ pudieran tener un efecto significativo, serían otros autores los que posteriormente ampliarían estas investigaciones2.

El Metano

Aunque es el CO₂ el que acapara la mayoría de las noticias sobre el cambio climático y el potencial calentamiento global, resaltáremos en esta entrega el rol de su coprotagonista, el metano.

El metano es un gas incoloro e inodoro, que se compone de un átomo de carbono y cuatro átomos de hidrógeno (CH4), es el hidrocarburo más simple y es el componente mayoritario del gas natural. El metano es altamente inflamable y se encuentra en diversas fuentes naturales y actividades humanas. En la naturaleza el metano se produce a través de procesos biológicos y geológicos. Las fuentes naturales incluyen humedales, pantanos, termiteros, el sistema digestivo de animales rumiantes y la descomposición de materia orgánica en condiciones anaeróbicas, entre otros.

Además de las fuentes naturales, el metano se emite a través de actividades humanas. Los principales contribuyentes de metano son la industria de los combustibles fósiles, la agricultura (especialmente la cría de ganado y el cultivo de arroz), la gestión de residuos (vertederos y tratamiento de aguas residuales) y la quema de biomasa.

Las emisiones y por ende la concentración del metano en la atmósfera son mucho menores (1/200 de las de CO₂) y tienen una vida menor que el CO₂ (alrededor de 12 años). Sin embargo, debido a las peculiaridades de cómo su molécula interactúa con la radiación infrarroja, absorbe mucha más energía mientras permanece en la atmósfera: durante un período de 20 años el metano absorbe más de 80 veces la energía de un volumen comparable de CO₂.

En un lapso de 100 años, cada molécula adicional de metano en la atmósfera es 30 veces más potente en calentamiento que una molécula de CO₂. Por eso, aunque las emisiones de metano son solo 0,8% de las emisiones de CO₂, ellas tienen una influencia desproporcionada en el calentamiento3.

Caso Turkmenistán

La Agencia Internacional de la Energía (IEA, por sus siglas en inglés) estima que el sector del petróleo y el gas emitió alrededor de 70 MMt de metano (aproximadamente 2,1 Gt CO₂-eq) en 2020, poco más del 5% de las emisiones mundiales de gases de efecto invernadero relacionadas con la energía4.

Aunque la proporción luce pequeña, como explicamos, su impacto es importante. Por ello, cualquier esfuerzo en el sentido de reducir esas emisiones no solo es bienvenido como parte de la responsabilidad operativa de las compañías de petróleo y gas, sino que es una proposición económicamente atractiva.

Según la IEA, aunque el sector de hidrocarburos puede y debe continuar trabajando en este sentido, las normas y regulaciones gubernamentales serán cruciales para eliminar o mitigar los obstáculos que impiden a las empresas adelantar proyectos e ir más allá. Identifican tres tipos de obstáculos que disuaden a las empresas de aprovechar por completo estas oportunidades: información, infraestructura e incentivos a la inversión.

Como ejemplo, Bloomberg Green reportó las reuniones de técnicos de EE.UU. y Turkmenistán, para instrumentar reducciones de lo que se puede considerar como una de las peores emisiones de metano del mundo; resultado de la operación de viejas instalaciones de producción petróleo y gas.

Si todo el gas que se filtra o ventea en el sector energético de Turkmenistán, se recupera o se quema, y las normas de la Unión Europea para las emisiones de minas de carbón entrarán en vigor, las medidas combinadas tendrían un efecto climático equivalente a eliminar aproximadamente 290 MMTm/año de CO₂. Según los cálculos del grupo de expertos en energía Ember y la agencia Bloomberg esta acción equivale a eliminar las emisiones de Taiwán, el principal fabricante de chips del mundo y el vigésimo primer contaminador a nivel global.

Proyectos similares deben implementarse en países con alto grado de emisiones de metano, como: China, Rusia, México y Venezuela. La IEA ha publicado un reporte y hoja de ruta para trabajar en la reducción de esas emisiones en las operaciones de producción de petróleo y gas, también para la extracción de carbón.

Aunque el sector de combustibles fósiles puede y debe continuar trabajando en este sentido, las normas y regulaciones gubernamentales serán cruciales para eliminar o mitigar los obstáculos que impiden a las empresas adelantar estos proyectos de alto impacto.

Venezuela

Eventos Políticos:El hecho de mayor repercusión política en el país y a nivel internacional, es la inhabilitación para el ejercicio de cargos públicos de María Corina Machado (MCM) anunciada oficiosamente por la Contraloría General de la República. La señora Machado lidera claramente las encuestas de opinión para las elecciones primarias que elegirán al candidato de la oposición venezolana para las elecciones presidenciales de 2024.

Estas nuevas señales desde el régimen de Maduro podrían presionar a la administración Biden para suspender las licencias vigentes bajo el régimen de sanciones, en particular la GL41 otorgada a Chevron. Una medida de esa naturaleza retiraría más de 100 MM$ mensuales de ingresos en divisas, o lo que es decir, 25% de las divisas que apenas mantienen frenado el deterioro del bolívar y la aceleración de la inflación.

Adicionalmente, de relevancia económica y política, el Juzgado de Apelaciones del Reino Unido desestimó los alegatos presentados por el Banco Central de Venezuela, relacionados con el control del oro depositado en las bóvedas bancarias inglesas. La sentencia judicial se basa en la doctrina de “una sola voz”: en el momento de publicarse la decisión en primera instancia, Inglaterra reconocía a Juan Guaidó como presidente interino de Venezuela.

Por otro lado, en los EE.UU., PDV Holding, empresa matriz de CITGO, logró finalmente que Rosneft, la empresa petrolera rusa, entregará de vuelta el certificado del 49,9% de las acciones de CITGO que tenía en su poder. Las acciones se comprometieron con la empresa rusa, en 2016, como garantía de un acuerdo de pago anticipado de 1.500 millones de dólares; una operación que la oposición venezolana consideró en su momento ilegal.

Sector Hidrocarburos

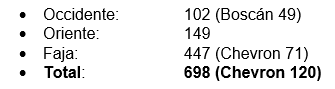

Producción:Esta última semanala producción de crudo ha sufrido un retroceso a causa de la explosión en El Tejero (en la región oriental del país). La producción semanal promedió 698 Mbpd, distribuido geográficamente como sigue:

Una reducción de 13 Mbpd de crudo liviano en el norte de Monagas, compensado parcialmente por un incremento de 3 Mbpd en el Campo Franquera en la Costa Oriental del Lago de Maracaibo. La producción de las empresas mixtas de Chevron promedió 120 Mbpd, en línea con los esfuerzos de mantenimiento y reacondicionamiento que han venido desplegando.

Refinación:Se procesaron 210 Mbpd de crudo y productos intermedios en las refinerías nacionales, reportándose menor nivel en la Refinería de Puerto la Cruz por deducción de la disponibilidad de crudo liviano. La Refinería El Palito continúa intentando estabilizar sus procesos, a pesar de que PDVSA anunció que, desde esa refinería, se cubre una quinta parte de la demanda nacional. Mientras tanto, el Complejo Refinador Paraguaná, al igual que la semana pasada, está entregando al mercado nacional una mezcla de nafta y reformado que se está expendiendo en las estaciones de servicio, y algo más de diésel, probablemente por el arranque de una unidad de destilación en Amuay.

La escasez de gasolina no ha variado, se requieren horas y a veces días para repostar en todo el territorio nacional, excepto en Caracas y en menor grado en Valencia.

Exportaciones: La exportación de crudo desde los terminales venezolanos ha seguido el patrón acostumbrado de cerrar el mes con un incremento: El promedio mensual incrementó a 530 Mbpd de crudo: 34 Mbpd a Cuba, 30 Mbpd a Europa, 136 Mbpd a EE.UU., exportado por Chevron, y 330 Mbpd a Asia con destino final China.

Una información llegada desde China explica la acumulación de inventarios y la dificultad de colocar crudos sancionados, venezolanos e iraníes, en el mercado Chino. La aduana de Shandong, provincia costera en China, comenzó a liberar los millones de barriles de petróleo de Venezuela e Irán que estaban retenidos en los puertos por las inspecciones que frenaron las importaciones.

La restricción comenzó con los cargamentos rebautizados como “Bitumen Blend” y manejados a través de Malasia para evadir las sanciones y las cuotas de las refinerías privadas de Shandong. La aduana china emitirá nuevas especificaciones que estas mezclas tienen que cumplir. Casi la totalidad de estos cargamentos son de origen venezolano, inclusive los que en papel parecen venir de Irán.

Finalmente, la empresa estatal rusa, Roszarubezhneft, a quien le fueron transferidas por Rosneft todas las participaciones en empresas mixtas (EM) en Venezuela, está solicitando de PDVSA un trato similar al acordado con Chevron, para así recuperar los dineros que PDVSA le adeuda. Se trata de unos 3,5 MMM$ correspondiente a deudas de PDVSA con las EM, y 1,5 MMM$ adicional por un préstamo que no está siendo amortizado. Las 5 EM donde Roszarubezhneft participa producen alrededor de 70 Mbpd en su conjunto, de las cuales la única de cierta envergadura es PetroMonagas.

—

(1)Al cierre, Arabia Saudita anunció la extensión del recorte hasta el mes de agosto.

(2)Este resumen está basado en el libro The Physics of Climate Change, Lawrence M. Krauss, Post Hill Press, 2021.

(3)Unsettled: What Climate Science Tells Us, What It Doesn’t, and Why It Matters. Steven E. Koonin. 2021

(4)Unsettled: What Climate Science Tells Us, What It Doesn’t, and Why It Matters. Steven E. Koonin. 2021.

—

*La ilustración generada utilizando Midjourney, realizada por Luis A. Pacheco, es cortesía del autor al editor de La Gran Aldea.

—

*M. Juan Szabo, Analista Internacional.

*Luis A. Pacheco, non-resident fellow at the Baker Institute Center for Energy Studies.

No comments:

Post a Comment